筆者邀請您,先思考:

1 為什麼要進行信用評分?

2 信用評分卡有哪些型別,分別有什麼作用?

信用評分:端到端的開發過程,是一個系列性檔案,作者詳細地介紹信用評分的why-what-how等問題。

第1部分:為什麼要進行信用評分?

合理的“現在購買,稍後付款”是許多金融和零售公司為了增加客戶群而向其客戶提供的誘人服務。 但是,雙方在進行信貸決策時需要瞭解風險。 貸款人和客戶都很重要,即客戶能夠履行信貸義務,併在貸款期限結束時償還購買欠款。 貸款人需要能夠評估每個客戶的違約風險,從而貸款人可以決定向誰提供服務。

什麼是信用評分?

技術進步使得金融貸款人可以透過使用各種有關客戶的資料來降低貸款風險。使用統計和機器學習技術,分析可用資料,並將其歸結為一個單一的值,這個值被稱為代表貸款風險的信用評分。這個值可以幫助指導決策過程。信用評分越高,貸款人對客戶信用的信心就越強。信用評分是人工智慧的一種形式,基於預測模型,評估客戶信用責任違約的可能性,成為違約或破產。預測模型透過利用顧客的歷史資料和同行組資料以及其他資料來“預測”客戶未來已定義行為的可能性。

信用評分的最大好處是能夠以快速高效的方式幫助做出決策,如接受或拒絕客戶或增加或減少貸款額度,利率或期限。由此產生的決策速度和準確性使得信用評級成為銀行,電信,保險和零售等行業風險管理的基石。

信用評分型別和客戶旅程

可以在整個客戶旅程中使用信用評分,跨客戶和組織之間關係的整個客戶體驗。 雖然主要為信用風險部門開發,但營銷部門也可以從營銷活動中的信用評分技術中受益(圖1)。

圖1.整個客戶之旅的信用評分

如圖1所示,在客戶旅程的不同階段使用不同的信用評分:

-

申請評分(A卡)在決定是否接受或拒絕申請人時評估新申請人違約的風險。

-

行為評分(B卡)在做出有關賬戶管理的決策時,例如信用額度,超額管理,新產品等,以評估與現有客戶相關的違約風險

-

催收評分(C卡)用於催收策略,用於評估催收中的顧客償還債務的可能性。

信用風險評分卡

多年來,實施信用評分的一些不同的建模技術已經發展。它們從引數或非引數,統計或機器學習到有監督或無監督演演算法。最近的技術包括使用數百或數千種不同模型的高度複雜的方法,各種驗證框架和具有多種學習演演算法的整合技術以獲得更好的準確性。

儘管多樣化,但還是有一種突出的建模技術 – 信用評分卡模型。通常稱為標準評分卡,它基於邏輯回歸作為基礎模型。與其他建模技術相比,這種方法可以剔除很多盒子,使其成為從業者中最受歡迎的方法,並被近90%的評分卡開發人員使用。評分卡模型易於構建,理解和實施,並且執行起來很快。作為一種統計/機器學習混合模型,其預測準確度與其他更複雜的技術相當,其分數可直接用作機率估計,從而為基於風險的定價提供直接輸入。這對符合巴塞爾協議II監管框架的貸款機構至關重要。評分卡非常直觀且易於解釋和證明,它在監管機構中被授權為一些國家的獨家信用風險建模技術。

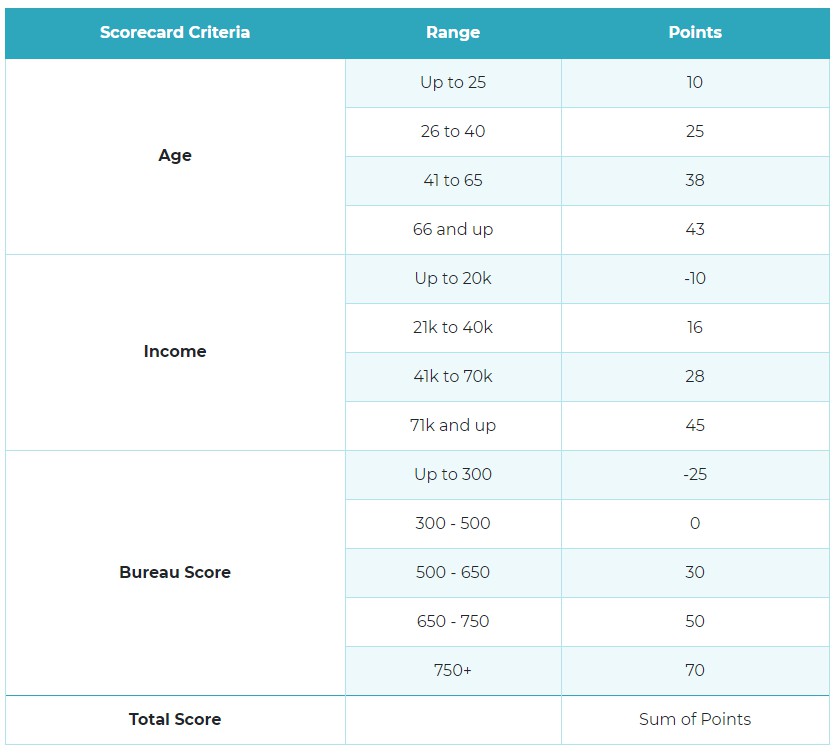

評分卡模型結果由通常以表格形式顯示的一組屬性(客戶特徵)組成(圖2)。在屬性內,加權點(正面或負面)被分配給每個屬性的範圍值,這些點的總和等於最終的信用評分。

圖2.標準評分卡格式

作者:

Natasha Mashanovich,

Senior Data Scientist at World Programming,

UK

原文連結:

https://www.worldprogramming.com/blog/credit_scoring_development_pt1

版權宣告:作者保留權利,嚴禁修改,轉載請註明原文連結。

資料人網是資料人學習、交流和分享的平臺http://shujuren.org 。專註於從資料中學習到有用知識。

平臺的理念:人人投稿,知識共享;人人分析,洞見驅動;智慧聚合,普惠人人。

您在資料人網平臺,可以1)學習資料知識;2)建立資料部落格;3)認識資料朋友;4)尋找資料工作;5)找到其它與資料相關的乾貨。

我們努力堅持做原創,聚合和分享優質的省時的資料知識!

我們都是資料人,資料是有價值的,堅定不移地實現從資料到商業價值的轉換!

加入資料人圈子或者商務合作,請新增筆者微信。

點選閱讀原文,進入資料人網,獲取資料知識。

公眾號推薦:

鏈達君,專註於分享區塊鏈內容。

腳印英語,專註於分享英語口語內容。

知識星球

知識星球